- 個人事業主にはどんな税金や社会保険料がかかるの?

- 個人事業主にかかる税金や社会保険料の正体とは?

本記事ではこのような疑問を解決します。

個人事業主になりたてorこれからなる方にとっては、どんな税金や社会保険料がかかるのかわからないという方が多いです。

しかし、個人事業主は会社員と違って自分で税金や社会保険料を納付する必要があります。

そのためにはまず個人事業主にはどんな税金や社会保険料がかかるのかを知識として身につける必要があるのです。

そこで今回は個人事業主にかかる税金・社会保険料の種類を解説していきます。

個人事業主にかかる税金の種類

-1024x576.png)

個人事業主にかかる税金は以下の通りです。

- 所得税

- 住民税

- 事業税

- 消費税

- 国民健康保険料

- 国民年金

※その他、該当する場合にかかる税金は「その他税金」のところで説明する

所得税

所得税は個人事業主の利益に対してかかる国税です。

所得税の税率には所得が増えれば増えるほど税率が高くなる超過累進税率が適用されています。

所得税の計算方法について以下のように図にまとめました。

-1024x576.png)

用語説明

・所得控除額

それぞれの個人的な事情を考慮して、税率を掛ける前の所得金額を減額するもの。例えば、医療費控除、雑損控除などがある。

・税額控除額

要件を満たした時に税額を直接減額するもの。例えば、ふるさと納税をしている人ならその納税分を税額控除額とすることができる。

なお、個人事業主の場合は税金の額を自分で申告して納付する確定申告が必要になります。

住民税

住民税も所得に対してかかる税金で、お住まいの自治体へ納める地方税になります。

住民税の計算は上記の図の「課税総所得金額」を用いて計算していきます。

住民税の内訳は均等割と所得割の2つがあり、計算方法は以下のようになります。

均等割:自治体で定められた金額

所得割:課税所得金額 × 自治体で定められた税率

金額・税率ともに自治体によって異なりますが、

均等割→5,000円(都道府県民税:3,500円 市町村民税1,500円)

所得割→税率10%

という場合が多いです。

また、住民税の支払時期は所得税と違って、前の年の1年間の所得に対して課税され、その金額を納税通知書にしたがって4分割(当年の6月末、8月末、10月末、翌年の1月末)で支払います。

これを普通徴収と呼びます。(会社員の場合は特別徴収)

事業税

事業税は事業から出た利益にかかる税金で、各都道府県に納める地方税になります。

また、その計算方法は以下のようになります。

(事業収入 ー 必要経費 ー 各種控除額 ー 事業主控除額290万円) × 税率

つまり、最低でも残る利益が290万円を超えないと事業税はかかりません。

そして、税率は業種によって異なり、3~5%となっていますが、ほとんどの業種は5%であると理解してもらって問題ありません。

事業税の支払いは8月と11月に都道府県税事務所から送られてくる納付書により、2回に分けて行います。

なお、事業税は租税公課として経費処理するのが可能な税金です。

消費税

個人事業主は事業を行なっているため、基本的に消費税を納める必要がありますが、すべての人が納めなければならないというわけではありません。

原則として前々年度(2年前)の課税対象売上高が1,000万円を超えた個人事業主が納めます。

この納める消費税は預かった消費税から支払った消費税を差し引いた残額です。

本格的に消費税の計算をするとなると、とても煩雑になるため、中小事業者は以下のような計算式で納付消費税額を算出することができます。

預かった消費税額 ー (預かった消費税額 × みなし仕入率) = 納付する消費税額

みなし仕入れ率は業種によって定められているもので、詳しくはこちらの国税庁のHPをご覧ください。

国税庁HP 簡易課税制度の事業区分

また、消費税は個人事業主の場合、課税期間が暦通り1月~12月の1年間となっており、課税期間終了後2ヶ月以内に納付する必要があります。

なお、消費税は租税公課として経費処理するのが可能な税金です。

その他税金

ここでは該当する場合に支払いが必要になる主な税金を紹介します。

- 固定資産税

固定資産の保有に対してかかる税金 - 不動産取得税

不動産の取得に対してかかる税金 - 自動車税

自動車の排気量にかかる税金 - 登録免許税

登記手続きの際に納める税金 - 印紙税

特定の取引について収入印紙として納める税金

※これらは租税公課として経費処理するのが可能な税金

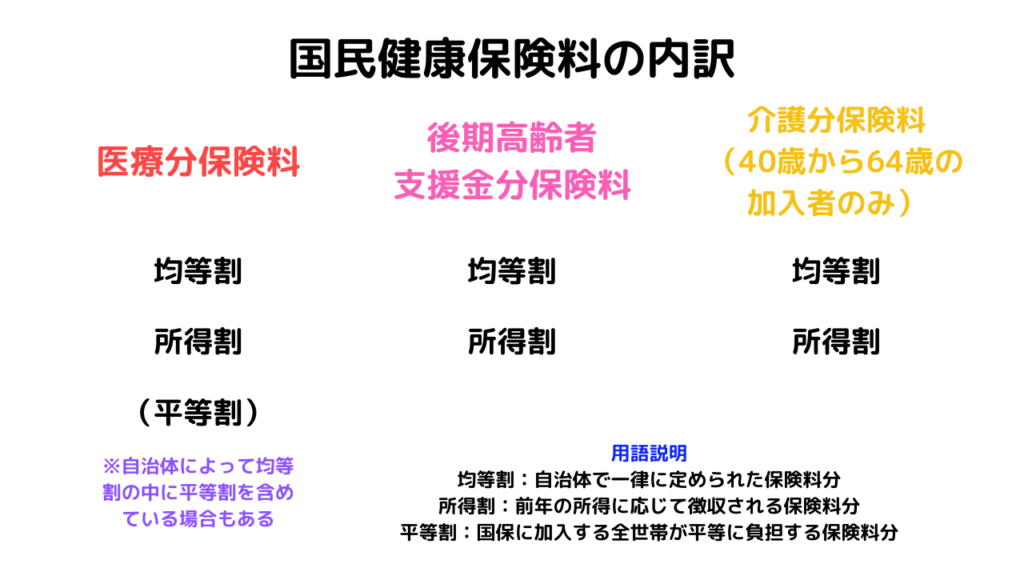

国民健康保険料

個人事業主の場合、健康保険については国民健康保険に加入する必要があります。

それでは国民健康保険料の内訳を見てみましょう。

自治体によって異なりますが、以下、渋谷区を例にしてみます。

医療分保険料

均等割:39,900円 所得割:前年所得 × 7.14% 平等割:均等割に含まれている

課税限度額:630,000円

後期高齢者支援金分保険料

均等割:12,900円 所得割:前年所得 × 2.29%

課税限度額:190,000円

介護分保険料(40歳から64歳の加入者のみ)

均等割:15,600円 所得割:前年所得 × 1.94%

課税限度額:170,000円

※渋谷区保険料率 令和2年度(令和2年4月から令和3年3月まで)

そして、どこの自治体もこれとそこまで大差はありません。

なお、詳しい保険料については各自治体のHPから確認することができます。

国民年金保険料

会社員の方は厚生年金保険料を支払っていますが、個人事業主は国民年金保険料を支払います。

国民年金保険料は月額16,540円(令和2年度)で、厚生年金保険料よりも安いですが、その分受給額も低くなるのが特徴です。

もし将来の受給額を上乗せしたいのであれば付加年金がおすすめです。

付加年金はとてもおいしい制度で以下のような仕組みになります。

支払月額:400円

受給額:200円 × 納付月数分

例えば、20歳から60歳まで40年間付加年金を納めた場合、

200円 × 480ヶ月(40年) = 96,000円

この96,000円が国民年金に上乗せされて毎年支給されます。

この場合、支払総額は以下の通りです。

400円 × 480ヶ月(40年) = 192,000円

したがって、192,000円 ÷ 96,000円 = 2 となり、2年で元が取れてしまいます。

まとめ

個人事業主にかかる税金の種類まとめ

- 所得税

・利益に対してかかる国税で確定申告が必要 - 住民税

・均等割:5,000円と所得割:10%(一般的な場合)

・前の年の1年間の所得に対して課税されて納税通知書にしたがい4分割(当年の6月末、8月末、10月末、翌年の1月末)で支払う - 事業税

・事業から出た利益にかかる地方税

・最低でも残る利益が290万円を超えないと課税されず、税率は業種によって異なるがほとんどの場合5%

・支払いは8月と11月に都道府県税事務所から送られてくる納付書による - 消費税

・原則、前々年度(2年前)の課税対象売上高が1,000万円を超えた個人事業主が納める - 国民健康保険料

・個人事業主加入必須の健康保険

・詳しい保険料については各自治体のHPから確認できる - 国民年金保険料

・保険料は月額16,540円(令和2年度)

・将来の受給額を上乗せしたければ付加年金がおすすめ

なお、会社員や株式会社(法人全般)にかかる税金等についてはこちらの記事を参考にしてみてください。

会社員にはどんな税金や社会保険料がかかるの?給与明細から引かれるものの正体は? 本記事ではこのような疑問を解決します。給与明細において引かれる税金や社会保険料についてよく考える機会は少ないのではないでしょうか。しかし、どんな税金や社[…]

株式会社にはどんな税金がかかるの?株式会社ににかかる税金の正体とは? 本記事ではこのような疑問を解決します。起業をして株式会社などの法人を設立した場合には、そこでかかる税金についての理解が必要になります。法人にかかる税金についてある[…]